Τα κόκκινα δάνεια παραμένουν αγκάθι για την ελληνική οικονομία και την κοινωνία σε περιβάλλον αυξημένων επιτοκίων, πληθωριστικών πιέσεων που διατηρούνται και γεωπολιτικής αβεβαιότητας.

Η Τράπεζα της Ελλάδος στην Εκθεση Χρηματοπιστωτικής Σταθερότητας επισημαίνει τους κινδύνους και τις προκλήσεις που καλούνται να αντιμετωπίσουν οι τράπεζες σε ό,τι αφορά την αντιμετώπιση των Μη Εξυπηρετούμενων Δανείων (ΜΕΔ) και ζητά περαιτέρω εντατικοποίηση των προσπαθειών αποκλιμάκωσης του υφιστάμενου αποθέματος.

Και παράλληλα, επισημαίνει ότι τα «κόκκινα» δάνεια μπορεί να βγήκαν από τους τραπεζικούς ισολογισμούς, αλλά παραμένουν στην οικονομία και βρίσκονται υπό τη διαχείριση των servicers που σήμερα θα περάσουν το κατώφλι της ΤτΕ με την ατζέντα να επικεντρώνεται σε θέμα εποπτείας και δεοντολογίας και αποτελεσματικότητας.

Παραμένει υψηλός ο δείκτης

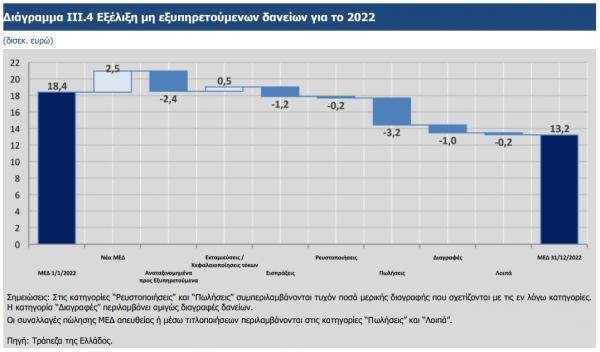

Ειδικότερα, παρά την περαιτέρω βελτίωση της ποιότητας του δανειακού τους χαρτοφυλακίου και τη μείωση των στο 8,7% στο τέλος του 2022 (12,8% το 2021), ωστόσο, ο δείκτης ΜΕΔ σε επίπεδο τραπεζικού τομέα παραμένει υψηλότερος του ευρωπαϊκού μέσου όρου (Δεκ. 2022: 1,8%).

Στις λιγότερο σημαντικές τράπεζες ο δείκτης των ΜΕΔ ως προς το σύνολο των δανείων είναι ιδιαίτερα υψηλός και διαμορφώνεται σε 44,8%, ποσοστό που σχετίζεται και με την ασυμβατότητα του προγράμματος παροχής κρατικών εγγυήσεων στη συντριπτική πλειοψηφία των μικρότερων τραπεζών.

►Διαβάστε και: Γιάννης Στουρνάρας στην «Η»: Δεν υπάρχει δημοσιονομικός χώρος για να χωρέσουν όλες αυτές οι προεκλογικές εξαγγελίες

Το απόθεμα του συνόλου των δανείων ανήλθε σε 151,8 δισ. ευρώ, σημειώνοντας μικρή αύξηση κατά 5,3%, προερχόμενη μόνο από το χαρτοφυλάκιο των επιχειρηματικών δανείων (+8,7%). Αντίστοιχα, το συνολικό απόθεμα των εξυπηρετούμενων δανείων κατέγραψε αύξηση κατά 10,2%, που επίσης οφείλεται στο χαρτοφυλάκιο των επιχειρηματικών δανείων (+15,4%).

Επισημαίνεται ότι με στοιχεία 31.12.2022 το συνολικό απόθεμα ΜΕΔ που έχει ενταχθεί στον «Ηρακλή» ανέρχεται σε 43,8 δισ. ευρώ (από 47,9 δισ. στις 30/6/2022), ενώ το ύψος των εγγυήσεων του Ελληνικού Δημοσίου που έχουν χορηγηθεί ανέρχονται πλέον σε 17,4 δισ. ευρώ. Όπως αναφέρει η ΤτΕ η λήξη του προγράμματος «Ηρακλής» προβλεπόταν τον περασμένο Οκτώβριο και εξετάζεται το ενδεχόμενο εκ νέου παράτασής του.

Παραμένει το πρόβλημα του ιδιωτικού χρέους στην οικονομία

Η Τράπεζα της Ελλάδος επισημαίνει , για μια ακόμα φορά ότι η μεταφορά των εν λόγω ΜΕΔ εκτός πιστωτικού συστήματος δεν σημαίνει αυτόματα και την οριστική εξάλειψη του χρέους από την οικονομία.

«Το χρέος παραμένει, με τη διαχείρισή του πλέον να πραγματοποιείται από τις Εταιρείες Διαχείρισης Απαιτήσεων από Δάνεια και Πιστώσεις (ΕΔΑΔΠ). Συνεπώς, η εύρυθμη λειτουργία της εν λόγω αγοράς για την επίτευξη της οριστικής εκκαθάρισης του χρέους είναι σημαντική παράμετρος και η αξιοποίηση του συνόλου των διαθέσιμων εργαλείων και επιλογών αποτελεί απαραίτητη προϋπόθεση.

Η εξέταση των δυνατοτήτων επανένταξης σε καθεστώς ενημερότητας πιστούχων οι οποίοι έχουν βιώσιμα επενδυτικά σχέδια που μπορούν να χρηματοδοτηθούν θα πρέπει να συμπεριλαμβάνεται και να αναδεικνύεται ως μία επιλογή η οποία θα συμβάλει καθοριστικά στην οριστική εκκαθάριση του ιδιωτικού χρέους, αλλά και στην ανάπτυξη της πραγματικής οικονομία» υπογραμμίζεται στην Εκθεση, αναδεικνύοντας τον ρόλο των Εταιρειών Διαχείρισης Απαιτήσεων (servicers).

Σύμφωνα με την Εκθεση το 2022 η συνολική αξία των υπό διαχείριση ανοιγμάτων ανήλθε σε 90,5 δισ. ευρώ, εκ των οποίων το 74% αφορά ανοίγματα που διαχειρίζονται οι ΕΔΑΔΠ (servicers) για λογαριασμό Εταιριών Απόκτησης Απαιτήσεων από Δάνεια και Πιστώσεις και το υπόλοιπο 26%, αφορά τη διαχείριση ανοιγμάτων για λογαριασμό πιστωτικών ιδρυμάτων. Τα υπό διαχείριση ανοίγματα το 2022 εξακολουθούσαν να αφορούν κυρίως ΜΕΑ (σε ποσοστό 82%) και σε μικρότερο ποσοστό (18%) εξυπηρετούμενα ανοίγματα.

►Διαβάστε και: ΤτΕ: Προσήλωση σε συνετές οικονομικές πολιτικές για να πάρουμε την επενδυτική βαθμίδα

Ειδικότερα,

Το 2022, η συνολική αξία των ανοιγμάτων που διαχειρίζονται οι servicers για λογαριασμό των Εταιρείων Απόκτησης Απαιτήσεων ανήλθε σε 67,2 δις ευρώ με το 45% να αφορά χαρτοφυλάκιο επιχειρηματικής πίστης, το 32,4% στεγαστική πίστη και το 22,4% καταναλωτική πίστη. Αυτά τα ανοίγματα είναι χαμηλής ποιότητας καθώς το 92% είναι Μη Εξυπηρετούμενα Ανοίγματα. Η πλειονότητα των ΜΕΑ είναι καταγγελμένα (74,1%), ενώ το 17% αφορά ανοίγματα σε καθυστέρηση άνω των 90 ημερών και το 8,9% ανοίγματα ταξινομημένα ως αβέβαιης είσπραξης (unlikely to pay).

Οι αποπληρωμές, ρευστοποιήσεις εξασφαλίσεων και διαγραφές ανοιγμάτων που διαχειρίζονται οι servicers για λογαριασμό των εν λόγω εταιριών διαμορφώθηκαν σε 3,78 δισεκ. ευρώ εκ των οποίων 19,3 δις ευρώ αφορούσαν αποπληρωμές, 0,73 δις ευρω ρευστοποιήσεις υφιστάμενων εξασφαλίσεων και 1,12 εκατ. ευρώ διαγραφές.

Οι ρυθμίσεις που πραγματοποιήθηκαν το 2022 αφορούν το 26,9% του συνολικού υπό διαχείριση χαρτοφυλακίου, για λογαριασμό των Εταιριών Απόκτησης Απαιτήσεων από Δάνεια και Πιστώσεις. Το μεγαλύτερο ποσοστό των ρυθμισμένων ανοιγμάτων αφορά μακροπρόθεσμες λύσεις ρύθμισης (51%) και ακολουθούν οι λύσεις οριστικής διευθέτησης (36%) και οι βραχυπρόθεσμες λύσεις ρύθμισης (13%).

Σημειώνεται ότι με στοιχεία Δεκεμβρίου 2022 το υπόλοιπο των ρυθμισμένων ανοιγμάτων στα οποία έχουν εφαρμοστεί λύσεις οριστικής διευθέτησης ανήλθε σε 6,5 δισεκ. ευρώ, ενώ τα αντίστοιχα υπόλοιπα για τις βραχυπρόθεσμες ρυθμίσεις ήταν 2,4 δισεκ. ευρώ και για τις μακροπρόθεσμες ρυθμίσεις 9,2 δισεκ. ευρώ.

Την ίδια περίοδο, μεταξύ των λύσεων οριστικής διευθέτησης, οι ρυθμίσεις που υπόκεινται σε καθεστώς νομικής προστασίας (60% του συνόλου) και οι λύσεις διακανονισμού απαιτήσεων (21% του συνόλου) αποτελούν τους πιο συνήθεις τύπους ρυθμίσεων.

Επιχειρηματικές αθετήσεις

Σε ότι αφορά στη διαχείριση των ανοιγμάτων που διαχειρίζονται οι servicers για λογαριασμό των πιστωτικών ιδρυμάτων, η συνολική τους αξία στο τέλος του 2022 ανήλθε σε 23,3 δις και το 55% αφορά Μη Εξυπηρετούμενα Ανοίγματα. Το μεγαλύτερο μέρος του χαρτοφυλακίου αφορά την επιχειρηματική πίστη (49%), το 41% στεγαστική και το 10% καταναλωτική.

Το 2022 οι αποπληρωμές και ρευστοποιήσεις εξασφαλίσεων αναφορικά με τα ανοίγματα που διαχειρίζονται οι ΕΔΑΔΠ για λογαριασμό των πιστωτικών ιδρυμάτων διαμορφώθηκαν σε 1,94 δισεκ. ευρώ, εκ των οποίων 1,76 δισεκ. ευρώ ήταν αποπληρωμές και 0,18 δισεκ. ευρώ ρευστοποιήσεις υφιστάμενων εξασφαλίσεων.

Ακολούθησε την Ημερησία στο Google News!

Ακολούθησε την Ημερησία στο Google News!